Se il 2021 è stato l’anno che ha condotto l’edilizia su un binario di crescita molto consistente, il 2022 ha di fatto consolidato quella crescita, incrementando ulteriormente il mercato. Certamente il superbonus 110% è il principale artefice di questa crescita delle imprese di costruzione, ma va anche sottolineato che nel 2022 si sono avuti anche alcuni primi segnali dal Pnrr.

Anche se gli effetti della spesa e dell’impatto sul settore delle costruzioni di vedrà solo nei valori del 2023 e nei due anni successivi, dato che la scadenza per la rendicontazione dei fondi straordinari che l’Europa deve versare all’Italia per il Next Generation Eu, dei quali ricordiamo circa 80 miliardi sono destinati al settore delle costruzioni, è fissata alla fine di giugno 2026.

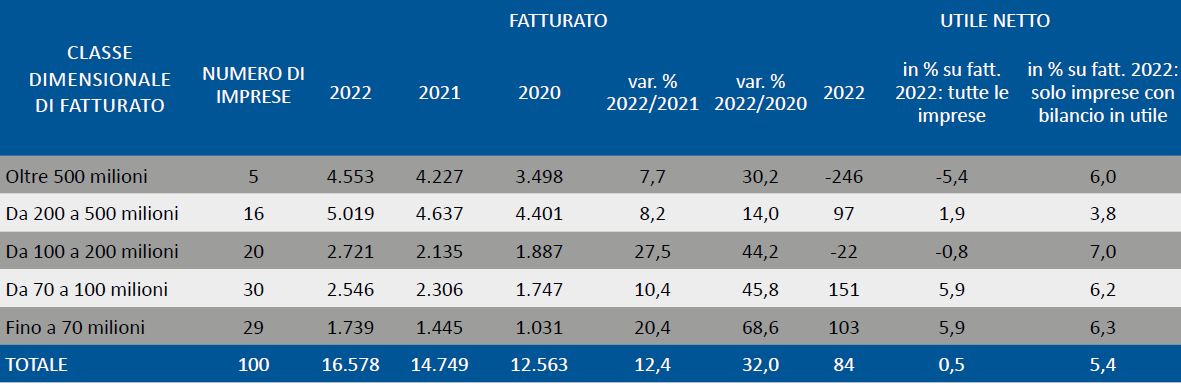

In questo quadro complessivo, l’analisi dei bilanci delle prime cento imprese di costruzione italiane per dimensione del fatturato fa segnare un incremento del fatturato nel 2022 rispetto al 2021 del 12,4%, con una crescita biennale del 32,0%.

La somma di utili e perdite a livello di tutte le cento imprese analizzate porta a un valore di utili in percentuale sul fatturato dello 0,5%, un indice molto basso che, come vedremo, se depurato dalle imprese con bilanci in perdita, porta in realtà a una media del 5,4%.

L’analisi è condotta sui bilanci civilistici disponibili al 10 gennaio 2024 presso il portale delle Camere di Commercio e non contiene analisi dei bilanci consolidati, che in alcuni casi modificherebbero di molto i pesi in gioco (come nel caso di Webuild, leader della classifica, che a livello consolidato ha un giro d’affari nel 2022 superiore agli 8 miliardi di euro).

Ricavi per 16,6 miliardi

La Top 100 delle imprese di costruzione nel 2022 ha rappresentato un giro d’affari complessivo pari a 16,6 miliardi di euro, in crescita del 12,4% rispetto all’anno precedente. Tuttavia, se si considerano solo le imprese con bilancio in utile, emergono valori molto diversi di crescita, con un incremento complessivo del fatturato del 18,3% sul 2021 e del 42,2% sul 2020.

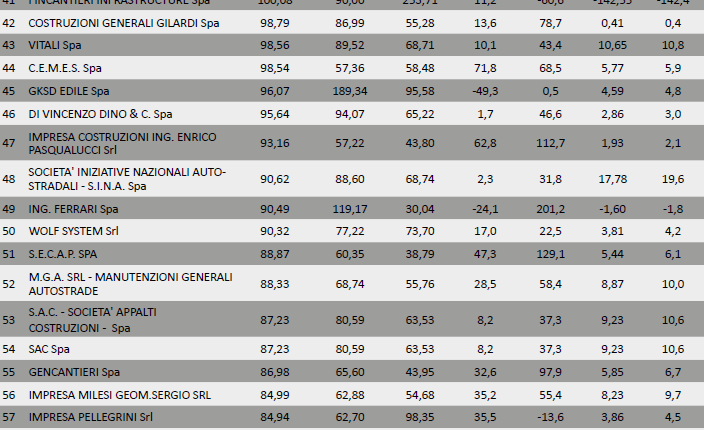

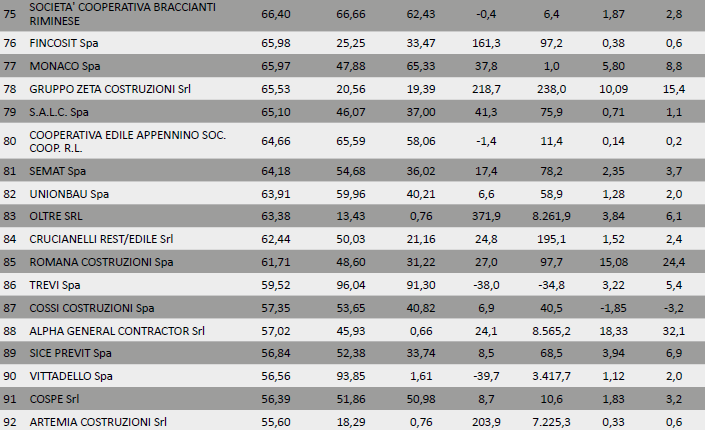

Analizzando i risultati economici delle imprese emerge che le prime quattro imprese in classifica presentano perdite di bilancio complessive per oltre 276 milioni di euro, che incide notevolmente sul valore complessivo, modificando molto la media. Ciò è molto evidente se si confrontano gli andamenti e i valori di redditività delle imprese per classi dimensionali di fatturato.

Considerando tutto il campione di cento imprese, emergerebbe che sono solo le imprese fino 100 milioni di euro a presentare i migliori risultati di redditività, intorno al 6,0-6,1%, mentre le altre classi presentano valori più contenuti, se non negativi. Queste differenze sono dovute al forte peso di alcune imprese che, per motivi diversi, hanno presentato nel 2022 perdite di bilancio in alcuni casi molto consistenti. Come nel caso di Itinera, di Rizzani De Eccher, di Toto, di Fincantieri Infrastructures, con percentuali negative rilevanti rispetto al fatturato.

A queste vanno aggiunte le perdite di imprese che in percentuale perdono meno, ma in valore assoluto pesano molto sulla somma complessiva, come nel caso di Webuild, Pizzarotti, Bonatti. Se si depurano le medie per classi dimensionali dai valori di bilancio di queste imprese, emerge, come vedremo, un quadro molto diverso.

Piccoli boom

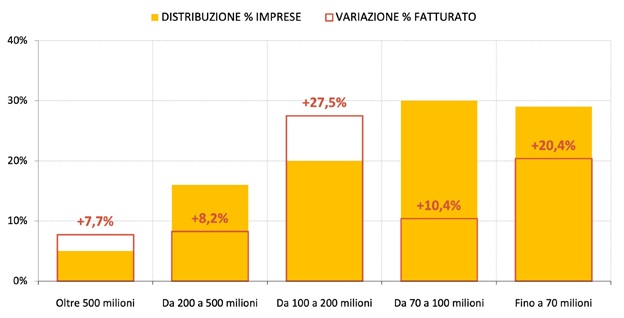

Analizzando gli andamenti dei fatturati delle imprese per classi dimensionali, emerge come tutte le classi siano state in crescita, ma che nel biennio 2020-2022 sono quelle inferiori a far registrare le crescite maggiori, con la classe inferiore a +68,6%. Risultato che è segno di una dinamica molto consistente per molte imprese che, a osservarne nel dettaglio i dati di fatturato, hanno saputo sfruttare in modo determinante le opportunità del superbonus 110%.

Molte realtà presentano infatti incrementi nel biennio assolutamente di grandissima consistenza, con otto imprese con crescite di fatturato a quattro cifre e altre 13 con crescite a tre cifre. In alcuni casi, quelli più eclatanti, effetto diretto dell’essere imprese di recente costituzione, come per Alpha General Contractor, società nata nel 2020 per agire nel mercato del superbonus 110%.

Nella classe inferiore, fino a 70 milioni di euro, si trovano 29 imprese che presentano un fatturato medio di 60 milioni di euro, delle quali solo una, Cossi Costruzioni, con bilancio in perdita anche in presenza di aumento di fatturato. Molto interessante il valore degli utili sui ricavi, pari al 5,9%. Un segno della capacità di queste imprese di ottimizzare la propria gestione al punto da riuscire a fare utili pur in una contrazione dei fatturati (sette imprese su 29 vedono ridursi il fatturato nel 2022 in questa classe dimensionale).

Il confronto tra il valore medio percentuale degli utili sul fatturato riferito a tutte le imprese della classe rispetto a quelle con i soli bilanci in utile mostra uno scostamento positivo, passando dal 5,9% al 6,3%, uno scostamento non così significativo come in altre classi.

Più utili

Diversa la dinamica delle 30 imprese con fatturato tra 70 e 100 milioni di euro, che presentano un valore medio di fatturato di 85 milioni di euro e una crescita nel 2022 sul 2021 del 10,4%, con un valore degli utili sul fatturato in linea con la classe inferiore e pari al 5,9%. Nella dinamica biennale 2020-2022 questa è la seconda classe dimensionale che ha fatto registrare il maggior incremento: +45,8%.

Il confronto tra il valore degli utili sul fatturato di tutte le imprese della classe in confronto a quelle con bilanci solo in utile mostra una differenza, anche in questo caso come nel precedente, minima, passando dal 5,9% al 6,2%. La terza classe dimensionale, quella delle imprese tra 100 e 200 milioni di euro (con fatturato medio di 136 milioni), presenta il maggior incremento rispetto al 2021, con una crescita del 27,5% e un aumento nel biennio comunque consistente e pari al 44,2%.

Dal punto di vista della redditività questa classe, nel suo insieme, presenta quattro aziende con bilanci in perdita, e con un rosso anche consistente: risultati che portano la media complessiva a un valore debolmente negativo. Ma, come vedremo, non può essere preso a riferimento, in quanto pari a –0,8%, un valore fortemente determinato dalla perdita di bilancio di Fincantieri Infrastructures.

Depurando i dati dalle imprese con bilancio in perdita emerge come la percentuale di utili sul fatturato sia pari al 7,0%, un valore decisamente molto diverso dalla media complessiva della classe dimensionale, segno che in questo caso gli outlier tendono a nascondere la vera capacità di questa classe di produrre utili a fronte anche di una forte crescita di mercato.

La classe media

La classe tra 200 e 500 milioni di euro conta 16 imprese, con fatturato medio di 314 milioni di euro, delle quali 14 con bilancio in utile, e con una dinamica di fatturato nel 2022 sul 2021 del +8,2% e nel biennio del +14,0%.

Anche in questo caso le due imprese con bilancio in perdita pesano molto sull’indicatore di classe, in quanto il valore rilevato, pur positivo, è pari a metà di quello relativo alla media delle imprese, passando da 1,9% a 3,8%.

Ultima classe, quella maggiore, comprende cinque imprese con oltre 500 milioni di euro di fatturato, in crescita del 7,7% rispetto al 2021 e del 30,2% rispetto al 2020, con un valore medio di utili sul fatturato negativo e pari a perdite quantificabili in –5,4%, valore che cambia notevolmente se si considera solo il dato positivo della quinta in classifica, Techbau, unica a presentare un bilancio in attivo con utili pari al 6,0% del fatturato.

Prima Webuild

A livello di valore assoluto, leader incontrastata della classifica è Webuild, con 1 miliardo 863 milioni di euro di fatturato, in aumento dell’11,2% sul 2021, con al secondo posto Pizzarotti a 880 milioni, ma in calo del 27,5% rispetto al miliardo e 214 milioni del 2021.

Terzo posto per Itinera, a 783 milioni e in crescita del 12,7%, mentre un forte balzo in avanti lo fa ICM, in crescita del 39,9% e superando così i 515 milioni di euro, così come Techbau, a oltre 511 milioni di euro e in crescita dell’87,1%.

Forte crescita anche per Salcef, al sesto posto, con un +84,5%. Mettendo a confronto le crescite di mercato, la top ten per incrementi di fatturato vede al primo posto imprese nella maggior parte dei casi legate all’andamento del mercato del superbonus 110%.

Al vertice si trova l’impresa Oltre srl, con una crescita quasi del 372%, seguita da SiCoGen (+220,0%) e al terzo posto Gruppo Zeta Costruzioni (+218,7%), seguita da Artemia Costruzioni (203,9%), da Caec (Consorzio Artigiano Edile Comiso, +203, 9%), Finso Fincantieri Infrastrutture Sociali (+170,2%), Fincosit (+161,3%), Manelli Impresa (+149,1%), Alfano Costruzioni Generali (+141,1%) e Cantieri Commerciali (+140,1%).

Complessivamente si registrano 21 imprese in crescita di oltre il 50% di fatturato, altre 16 in crescita tra il 25% e il 50%, 22 in crescita tra il 10% e il 25% e altre 19 in aumento fino al 10%. Due aziende fanno segnare crescita zero, mentre sono 20 quelle con flessioni di fatturato comprese tra percentuali minime fino al –49,3% di Gksd Edile, che tuttavia presenta dati positivi di redditività.

Da questo punto di vista, la redditività vede una top ten con al primo posto Impresa Tonon, con il 34,5% di utili sul fatturato, seguita da Alpha General Contractor con il 32,1%, Tassi Group Costruzioni con il 30,3%, Romana Costruzioni con il 24,4%, Mi.Cos. con il 21,4%, Sina con il 19,6%, Alfano Costruzioni Generali con il 15,6%, Gruppo Zeta Costruzioni con il 15,4%, Soseteg con il 13,8% e Gcf con il 13,7%.

Leadership

Analizzando andamenti e redditività delle imprese della Top 100 emerge un quadro molto interessante, perché al di là dei casi specifici legati agli andamenti aziendali e a valori di bilancio dipendenti da situazioni contingenti, le imprese di maggiore dimensione continuano a consolidare e rafforzare la loro posizione di leadership nel mercato.

Ma è nella fascia media che si registrano le crescite e le dinamiche più interessanti, segno di una capacità di queste imprese di sfruttare l’ottima congiuntura di mercato, sfruttando le dinamiche legate al superbonus 110%, ma anche la stagione di investimenti pubblici e di appalti, che come ricordano i dati Anac, nel 2022 hanno avuto una vera e propria impennata, con un incremento del 39,5% rispetto al 2021 e del 56,2% rispetto al 2020, portando il solo valore dei lavori a 108 miliardi di euro, la maggior parte dei quali dovuti a opere finanziate dalle consistenti risorse del Pnrr.

Il rafforzamento del sistema delle imprese a livello di fatturato, con le dinamiche positive a livello di redditività, sono due buone notizie, perché evidenziano che il settore ha intrapreso, grazie alla congiuntura positiva, una strada di consolidamento e ottimizzazione della gestione operativa che è uno degli anelli deboli del nostro sistema imprenditoriale delle costruzioni che, anche grazie alla forte iniezione di capitali privati (bonus e superbonus) e pubblici (Pnrr e altri programmi di riqualificazione urbana a varia scala), può guardare al futuro con una certa dose di ottimismo.

di cura del Centro Studi YouTrade